Una de las cuestiones que más se nos plantean en nuestro trabajo es la posibilidad de separar las actividades y el patrimonio que se encuentran unificados dentro de una misma empresa con el objetivo, por un lado de minimizar riesgos y proteger las distintas actividades empresariales y el patrimonio empresarial y, por otro lado y, en la gran mayoría de los casos, con el objetivo de dividir esas empresas entre los distintos socios, bien porque existan desavenencias o conflictos entre ellos o, simplemente, porque quieran un devenir distinto para la empresa.

Con motivo de lo anterior, una de las opciones que se plantean para poder llevar a cabo esa separación es llevar a cabo una escisión de la sociedad. En Merac, como abogados en Málaga, te contamos todo lo que debes saber

-

Normativa española

Como ya hemos comentado en artículos anteriores, la escisión es aquella operación mediante la cual se divide total o parcialmente el patrimonio de una empresa para transmitirwithout liquidation, the resulting share to other pre-existing companies or companies created for this purpose.

La operación de escisión, como se ha indicado en post anteriores, tiene un régimen fiscal muy beneficioso (Régimen fiscal especial de fusiones, escisiones, aportaciones de activos y canjes “FEAC”- Capitulo VII del Título VII de la Ley del Impuesto sobre Sociedades), que exige para su aplicación, entre otros requisitoswhich la operación de escisión se haga atendiendo a un motivo económico válido y no simplemente se haga con el fin del fraude o la evasión fiscal.

Sin embargo, deben diferenciarse varios tipos de escisión según la normativa mercantil y fiscal. Si no tienes claro los tipos de escisiones, siempre puedes contar con un abogado asesor fiscal que te resuelva tus problemas.

-

A) ESCISIÓN TOTAL

Así, la operación de total division puede suponer que todos los socios de la sociedad preexistente pasan a participar en todas y cada una de las sociedades beneficiarias (manteniendo la proporcionalidad), tanto en términos cualitativos como cuantitativos, puede verse alterada si algunos socios optan por participar únicamente en una de las entidades beneficiarias, lo que implica la falta de proporcionalidad cualitativa.

Sin embargo, para este último caso, cuando la atribución a los socios en las sociedades beneficiarias no es proporcional a su participación en la sociedad escindida, lo que se conoce como escisión total subjetiva, el artículo 76.2.2º de la Ley del Impuesto sobre Sociedades establece exige que además de que exista un motivo económico válido, los patrimonios transmitidos a favor de las sociedades beneficiarias constituyan ramas de actividad.

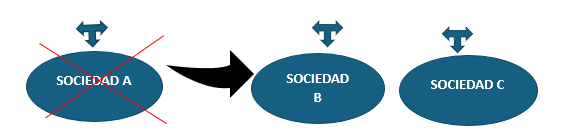

El esquema que representa la operación de escisión parcial es el siguiente:

- Escisión total no subjetiva:

- Escisión total subjetiva

-

B) ESCISIÓN PARCIAL

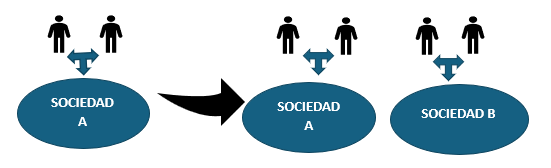

Por su parte, la operación de escisión parcial se produce cuando la sociedad escindida no se extingue y divide su patrimonio en dos o más partes, siempre que conformen ramas de actividad, quedándose una de ellas en la sociedad escindida y aportando la otra parte del patrimonio a una empresa ya existente o de nueva creación.

También en este caso todos los socios de la sociedad preexistente pasan a participar en todas y cada una de las sociedades beneficiarias (manteniendo la proporcionalidad cualitativa y cuantitativa)

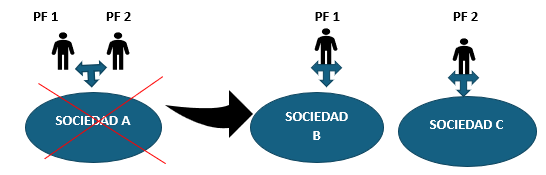

El grafico de la operación de escisión parcial es el siguiente:

- Escisión parcial

-

Regulación europea de las operaciones de reestructuración intracomunitaria

Por su parte, la normativa europea que regula el régimen fiscal común aplicable a las operaciones de reestructuración intracomunitaria (Directiva 2009/133/CE del Consejo) establece en su artículo 2 que se entiende por escisión: “La operación por la cual una sociedad transfiere a dos o más sociedades ya existentes o nuevas, como consecuencia y en el momento de su disolución sin liquidación, la totalidad de su patrimonio, activo y pasivo, mediante la atribución a sus socios, con arreglo a una norma proporcional, de títulos representativos del capital social de las sociedades beneficiarias de la aportación y, en su caso, de una compensación en dinero que no exceda del 10 % del valor nominal o, a falta de valor nominal, de un valor equivalente al nominal de dichos títulos deducido de su contabilidad."

Según se deduce del literal de la Directiva, la normativa europea no exige para la aplicación del régimen de neutralidad fiscal que el patrimonio en que se divida la sociedad escindida constituya una rama de actividad para el caso de escisiones totales subjetivas, por lo que, paree que la normativa española vienese exigiendo un requisito adicional que nos impediría obtener una solución a la cuestión planteada inicialmente en la que se busca que se atribuyan las participaciones de forma no proporcional, de forma que a cada uno de los socios se le pueda atribuir participaciones solo en alguna de las entidades beneficiarias.

Por tanto, el requisito de la normativa española de la dicha existencia de rama de actividad dificulta que se aplique el régimen de neutralidad fiscal en aquellas operaciones de escisión no proporcional cualitativamente, en las que, a pesar de existir un motivo económico más que válido para justificar la operación, no existan distintas ramas de actividad diferenciada. Requisito que parece ir completamente en contra de la voluntad de la Directiva europea anteriormente citada.

Esta discrepancia entre la normativa española y la Directiva Europea está a la espera de resolverse próximamente, ya que la Comisión Europea ha emitido un comunicado de prensa con fecha 23 de mayo de 2024, en el que se comunica que se ha decidido llevar al Reino de España ante el Tribunal de Justicia de la Unión Europea (TJUE) por no garantizar la correcta aplicación de la Directiva, por entender que el requisito de la existencia de ramas de actividad, que nuestra norma establece para el acogimiento al régimen especial de las operaciones de escisión total que no respetan la proporcionalidad van en contra de lo establecido por la Directiva 90/434/CEE.

-

Pronunciamientos judiciales recientes

Además, parece que nuestros Tribunales han empezado a adelantarse al previsible Dictamen de la Comisión Europea, como prueba de ello, la reciente Sentencia del Tribunal Superior de Justicia de Castillas León de 13 de junio de 2023, en la que se analiza la aplicación del régimen de neutralidad fiscal en una operación de escisión total en que se distribuye el patrimonio de la sociedad escindida en dos o más sociedades beneficiarias, pero en las que los socios de la sociedad escindida no participan en todas las sociedades beneficiarias, sino el alguna o algunas de ellas.

En el caso analizado por el TSJ de Castilla-León, la entidad escindida no tenía varias ramas de actividad, ya que se dedicaba exclusivamente a la actividad de arrendamiento de inmuebles. Como consecuencia de la escisión, las dos sociedades beneficiarias continuaron desarrollando la misma actividad con los inmuebles recibidos y, por su parte, los socios de la entidad escindida no percibieron participaciones de las dos entidades beneficiarias, sino que en función del grupo familiar al que pertenecían se les atribuyeron únicamente participaciones de una de ellas. El motivo argumentado para ello fueron las desavenencias y discrepancias entre los grupos familiares.

Inicialmente la Inspección negó la aplicación del régimen de neutralidad fiscal, razón por la que el recurrente recurrió ante el TSJ, el cual se pronunció estimando las pretensiones del recurrente, argumentando que lo dispuesto en el artículo 76.2.2 LIS es contrario a la normativa europea y, en este sentido, afirma que la normativa comunitaria únicamente exige que las operaciones de escisión cumplan con el requisito de proporcionalidad cuantitativa, es decir, que el valor económico de la participación, antes y después de la realización de la escisión, sea igual para los socios, con independencia de las sociedades en las que participen, pero no exige una proporcionalidad cualitativa, esto es, que todos los socios participen en todas las entidades beneficiarias.

Por otro lado, cabe destacar que Tribunal Supremo, mediante Auto de 10 de abril de 2024 ha admitido a trámite un recurso de casación en el que se plantea, entre otros, si la exigencia de contar con ramas de actividad diferenciadas en las escisiones totales subjetivas resulta conforme con la Directiva 2009/133/CE relativa al régimen fiscal común aplicable a las fusiones, escisiones, aportaciones de activos y canjes de acciones.

Por tanto, sin perjuicio de ver como resuelve el Tribunal Supremo dicha cuestión, parece que, a la vista de lo anteriormente indicado, va a ser necesario modificar el Régimen FEAC de la normatice española en su redacción actual para dar cabida a las escisiones totales no subjetivas cuando en la sociedad escindida no existan distintas ramas de actividad. No obstante, tendremos que esperar a ver cómo se resuelve esta cuestión y cómo se aplica concretamente en nuestro ordenamiento jurídico, para ver si finalmente será posible aplicar el régimen de neutralidad fiscal en las operaciones de escisión total subjetiva lo que ayudaría mucho a la planificación fiscal y mercantil de numerosos procesos de reestructuración de grupos empresariales.