El Impuesto de Donaciones y Sucesiones es un tributo estatal de gestión autonómica, de forma que cada Comunidad Autónoma puede aprobar sus propias bonificaciones, reducciones y deducciones en la cuota del impuesto para reducir la cuota a pagar respecto a lo previsto en la normativa estatal.

Por eso, es trascendental conocer si aplica una normativa autonómica concreta o no en cada supuesto, y especialmente cuando interviene en el impuesto un sujeto no residente.

El Impuesto de Donaciones y Sucesiones es un tributo estatal de gestión autonómica, de forma que cada Comunidad Autónoma puede aprobar sus propias bonificaciones, reducciones y deducciones en la cuota del impuesto para reducir la cuota a pagar respecto a lo previsto en la normativa estatal.

Por eso, es trascendental conocer si aplica una normativa autonómica concreta o no en cada supuesto, y especialmente cuando interviene en el impuesto un sujeto no residente.

En este video te lo explicamos brevemente

¿Cómo se regula el Impuesto de Sucesiones?

Este impuesto es un tributo directo que grava la adquisición por parte de personas físicas de bienes y derechos por herencia o legado, por donación o la percepción de cantidades de contratos de seguros de vida.

La normativa establece como sujeto pasivo en el caso de las donaciones, al donatario (beneficiario de los bienes o derechos) y en las transmisiones mortis causa, los causahabientes (herederos o legatarios).

Además, se puede ser sujeto pasivo por obligación personal o real. Esto quiere decir que estarán obligados a liquidar el citado tributo:

- Los residentes en España por todos los bienes y derechos independientemente de dónde radiquen los mismos (obligación personal)

- A los no residentes en España por la adquisición de bienes y derechos que estuvieran situados o pudieran ejercitarse en territorio español.

¿Qué normativa del Impuesto sobre Sucesiones me aplica?

El Impuesto sobre Sucesiones y Donaciones queda regulado a nivel estatal en la Ley 29/1987, de 18 de diciembre, pero existen unos puntos de conexión que permite conocer qué normativa autonómica aplica en cada caso.

En otro post, analizaremos cómo tributa el impuesto en supuestos de transmisiones lucrativas inter vivos (modalidad de Donaciones), centrándonos en esta ocasión en las “transmisiones lucrativas mortis causa” o modalidad de Sucesiones.

Para los casos de herencia, la adquisición mortis causa (y las cantidades percibidas por los beneficiarios de seguros de vida) tributa en el territorio donde el causante (fallecido) tenga su residencia habitual a la fecha del fallecimiento.

Es importante advertir que a estos efectos se entiende que constituye la CCAA de residencia habitual del causante aquella donde haya permanecido un mayor número de días en el periodo de los 5 años inmediatos anteriores a la fecha de fallecimiento, aspecto a tener en consideración en supuestos de planificación fiscal sucesoria.

¿Y qué ocurre si la persona fallecida es no residente en España?

En estos casos, de acuerdo a la regulación inicial, al no ser el causante residente en una Comunidad Autónoma concreta, al sujeto pasivo sólo le resultaba aplicable la normativa estatal, que establece menos bonificaciones, deducciones y reducciones que las Comunidades Autónomas.

Sin embargo, con motivo de la Sentencia de fecha 3 de septiembre de 2014 del Tribunal de Justicia de la Unión Europea (TJUE) en el asunto C-127/12, que condenó a España, se determinó que dicho tratamiento resultaba discriminatorio para los ciudadanos comunitarios, suponiendo una vulneración del Derecho de la UE y del principio de libre circulación de capitales.

Debido a dicho pronunciamiento judicial, se modificó la Ley del Impuesto de Sucesiones y Donaciones para añadir la Disposición Adicional Segunda que establece lo siguiente:

- En caso de que la persona fallecida sea no residente en España, pero sí lo sea el heredero que percibe los activos, éste tendrá derecho a aplicar la normativa de la Comunidad Autónoma donde se encuentre el mayor valor de los bienes y derechos del caudal relicto situados en España.

Y, si no hubiera ningún bien o derecho situado en España, el sujeto pasivo (heredero) residente fiscal en España podrá aplicar la normativa de la Comunidad Autónoma en que éste residiese.

- Y en el supuesto inverso, en que la persona fallecida sí residiese en España, pero no así sus herederos o legatarios, el sujeto pasivo tiene derecho a aplicar la normativa de la Comunidad Autónoma donde hubiese residido la persona fallecida.

Pero ¿y esto aplica para los residentes no comunitarios?

Inicialmente, parecía que los extracomunitarios quedaban fuera de la aplicación de esa Disposición Adicional por lo que estaban obligados a aplicar únicamente la normativa estatal.

Sin embargo, el Tribunal Supremo español cambió dicho criterio por medio de su Sentencia número 242/2018 de 19 de febrero de 2018, que ha sido ratificada con el mismo criterio en Sentencias de 21 y 22 de marzo de ese mismo año, al considerar que se infringe el derecho comunitario igualmente al darle un trato desigual al ciudadano extracomunitario, debiendo resultar de aplicación a los mismos la citada Disposición Adicional Segunda.

Posibilidad de pedir devolución de lo ingresado en exceso por el Impuesto de Sucesiones

Este pronunciamiento judicial abre además la puerta a solicitar una devolución de ingresos indebidos de todas aquellas autoliquidaciones del Impuesto sobre Sucesiones, (o donaciones, que trataremos en otro post) que se hubiesen liquidado en los últimos 4 años conforme a la normativa estatal sin haber podido aplicar la normativa autonómica correspondiente. De esta forma, los contribuyentes afectados podrían presentar una solicitud de rectificación de la autoliquidación, aplicando ahora sí las deducciones, bonificaciones o reducciones aprobadas por la Comunidad Autónoma que correspondiese, y solicitando la devolución de la diferencia del importe ingresado más los correspondientes intereses de demora.

Además, la propia Dirección General de Tributos ha asumido el criterio en Consultas Vinculantes, entre las que puede mencionarse la v3151-18 de 11 de diciembre, relativa a una herencia de un residente fiscal en Andorra, concluyendo que:

- Conforme a la jurisprudencia del Tribunal Supremo y del TJUE, el principio de libertad de movimiento de capitales resulta también aplicable a los residentes en países extracomunitarios.

- En consecuencia, a los residentes no comunitarios les resulta igualmente aplicables la normativa de la Comunidad autónoma que le corresponda según las reglas de conexión indicadas.

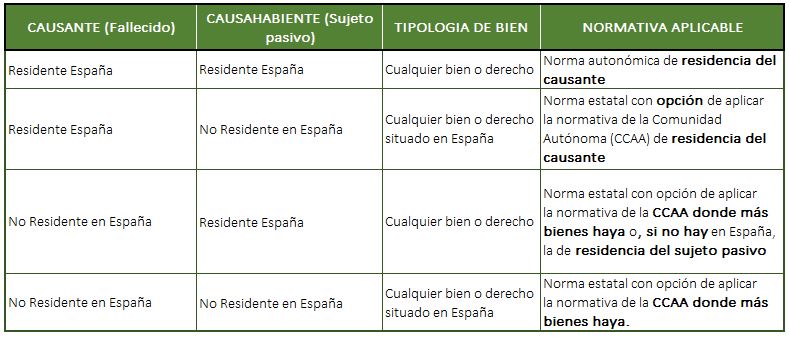

Cuadro resumen Tributación Herencia

A modo resumen, el siguiente cuadro establece cuál sería la tributación de una herencia o legado conforme a la normativa aplicable y los distintos pronunciamientos jurisprudenciales:

Sin embargo, es preciso advertir que independientemente de poder aplicar la normativa de una determinada Comunidad Autónoma, en el caso de que el sujeto pasivo no resida en España, al no existir punto de conexión con ninguna Comunidad, el organismo competente para la liquidación del impuesto es la Agencia Estatal de Administración Tributaria, debiendo liquidarse en la Oficina Nacional de Gestión Tributaria – Sucesiones no residentes.