Cuando una empresa llega al final de su vida es frecuente que los socios se pregunten si liquidarla tiene alguna implicación fiscal. La respuesta es sí, hay una serie de impuestos que se devengan y puede suponer un importe alto a pagar sobre todo si la entidad tiene activos de un elevado valor, a repartir entre los socios, como puede ser inmuebles o el propio efectivo.

Por ello, es recomendable contar con el asesoramiento de abogados en Mijas o abogados en Benalmádena que conozcan bien la fiscalidad local.

Además, es importante que se tenga en mente que para poder liquidar la empresa no pueden quedar deudas frente a terceros distintos de los socios, o muy probablemente el fedatario publico no permitirá otorgar escritura publica de liquidación.

De quedar deudas frente a terceros, la única opción de liquidar la entidad es iniciando un procedimiento de concurso voluntario.

Tributación de la sociedad a liquidar – Impuesto sobre sociedades.

a) Valoración a mercado de los activos.

En primer lugar, debe advertirse que en el presente post vamos a analizar la disolución de una empresa con liquidación, que difiere de aquellos casos, como por ejemplo en una fusión, en el que se produce la disolución de la entidad sin liquidación. Si te encuentras en esta situación, contar con el asesoramiento de abogados en Málaga especializados en derecho mercantil puede resultar fundamental para garantizar un proceso correcto y conforme a la normativa vigente.

De acuerdo al artículo 17.4.c) de la Ley del Impuesto sobre Sociedades, regula que se valorarán a valor de mercado, los elementos patrimoniales “transmitidos a los socios por causa de disolución, separación de éstos, reducción del capital con devolución de aportaciones, reparto de la prima de emisión y distribución de beneficios.”

Y añade en el apartado 5 que “la entidad transmitente integrará en su base imponible la diferencia entre el valor de mercado de los elementos transmitidos y su valor fiscal.”

Esto quiere decir que si, por ejemplo, la sociedad es titular de un bien inmueble adquirido bastantes años antes de disolverse, estará obligada a revalorizarlo contablemente al valor de mercado actual, de forma previa a llevar a cabo la liquidación.

Esta revalorización da lugar a un ingreso contable que deberá tributar al 25%.

b) No limitación a la aplicación de bases imponibles negativas.

La normativa del Impuesto sobre Sociedades establece una limitación general para aplicar bases imponibles negativas pendientes aplicar del 70% de la base imponible previa [1], con el importe mínimo de 1 millón de euros.

Sin embargo, dicho limite no resulta de aplicación el periodo en que se lleva a cabo la liquidación de la empresa.

Esto puede suponer que, pese a tener que actualizar los valores de los activos al valor real y dar lugar a un beneficio en la empresa que resulta a tributar, si la entidad dispone de bases negativas pendientes, podría aplicarlas sin límite alguno y de esta forma minorar o neutralizar la carga tributaria derivada de la revalorización de los activos.

c) Cuenta corriente con socios y otras partidas.

Como indicábamos, sí es posible liquidar una entidad que tiene deudas con los socios, si bien suele ser conveniente liquidar y compensar, en la medida de lo posible, las cuentas deudoras y acreedoras con socios antes de llevar a cabo la liquidación.

Y, además, no conviene perder de vista que si se da de baja contablemente el crédito frente al socio sin contraprestación alguna, fiscalmente se podría entender como una liberalidad a favor del socio, con lo que daría lugar a una doble tributación: (i) por un lado en el socio se produce un ingreso tributable y (ii) por otro lado en la entidad filial que condona la deuda se produciría un gasto fiscalmente no deducible.

Impuesto de ITP-AJD – Operaciones societarias

Una vez se dispone de balance de liquidación de la entidad, donde se reflejan los activos y pasivos de la empresa al final de su vida, se debe llevar a cabo un reparto de dichos bienes y derechos a favor de cada socio, proporcionalmente a su porcentaje e participación en el capital social de la entidad a liquidar.

Esta adjudicación de la cuota de liquidación quedará reflejada en la escritura de liquidación que se otorgue.

Con motivo de la liquidación de la entidad, se devenga el Impuesto sobre Transmisiones Patrimoniales Onerosas, en su modalidad de operaciones societarias, que tiene recogido como hecho imponible “la disolución de sociedades”

En este caso, la base imponible coincidirá con el “valor real de los bienes y derechos entregados a los socios, sin deducción de gastos y deudas”, siendo los sujetos pasivos los socios que reciben dichos bienes.

Dado que los activos de la entidad disuelta habrán quedado actualizados a valor real de forma previa a otorgar escritura de liquidación, la base imponible del tributo coincidirá con la cuota de liquidación asignada a cada socio.

Y, la cuota tributaria resultante a pagar será igual al 1% de dicha cuota de liquidación.

Tributación de los socios

Por otro lado, la liquidación de la entidad dará lugar también a una ganancia o pérdida patrimonial en los socios, ya sean personas físicas o jurídicas.

A) Socios personas físicas.

Cuando los socios son personas físicas, se devengaría una ganancia o pérdida patrimonial por la diferencia entre el importe aportado en su momento por éstos (o bien el capital social desembolsado en su día o bien el precio pagado si se adquirieron las participaciones) y el valor de los bienes y derechos que reciben en el momento de liquidación.

Así lo regula el artículo 37.1.e) al indicar que

“En los casos de separación de los socios o disolución de sociedades, se considerará ganancia o pérdida patrimonial, sin perjuicio de las correspondientes a la sociedad, la diferencia entre el valor de la cuota de liquidación social o el valor de mercado de los bienes recibidos y el valor de adquisición del título o participación de capital que corresponda.”

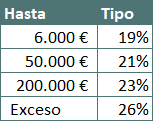

Esta ganancia o perdida patrimonial se integra en la base imponible del ahorro y por tanto aplica los tramos de la misma.

B) Socios personas jurídicas.

De forma similar a lo que ocurre en la persona física, se devengaría una ganancia o pérdida patrimonial en la persona jurídica por la diferencia del valor de la participación registrada en Balance y los activos recibidos al liquidar la entidad filial, y que deberá integrar en su resultado contable.

1) Valor contable de la cartera vs. valor fiscal de la misma.

En este caso es importante saber que el valor contable de la participación puede ser diferente al valor fiscal de la misma, por lo que será preciso realizar los ajustes extracontables necesarios a la hora de confeccionar el Impuesto sobre Sociedades.

Esto podría ocurrir, por ejemplo, en el caso de que las participaciones hubiesen sido deterioradas contablemente pero ese deterioro no hubiese resultado fiscalmente deducible en virtud del artículo 13 de la Ley IS. En un supuesto así, puede que exista un beneficio contable por la liquidación de la entidad pero que, sin embargo, exista una plusvalía fiscal

Ejemplo:

Imaginemos que la entidad constituyó una filial aportando un capital de 300.000 €. En 2018, y debido a pérdidas acumuladas, la entidad deterioró la cartera en 200.000 €, si bien, fiscalmente dicho deterioro no fue deducible, dando lugar a un ajuste extracontable positivo.

En consecuencia, mientras que el valor contable de la cartera es de 100.000 €, el valor fiscal de la misma sigue siendo 300.000 €.

En 2020, la entidad decide liquidar la filial y obtiene como cuota de liquidación bienes y derechos por valor de 150.000€. Al registrar el asiento contable de liquidación se registrará un beneficio contable pro la diferencia entre el valor contable de la cartera (100.000 €) y los bienes que recibe al liquidar (150.000 €).

Si embargo, fiscalmente, como el valor de la cartera seguía siendo 300.000 €, al recibir bienes y derechos por 150.000 €, se habrá producido una perdida fiscal por 150.000 € (300.000 €- 150.000€). Esto dará lugar a un ajuste extracontable fiscal negativo al ser este el momento en que fiscalmente se “realiza” la perdida y aflora, resultando en este ejercicio 2020 fiscalmente deducible.

2) Plusvalía exenta y renta negativa deducible.

Además, debemos tener en cuenta que si se produce una plusvalía/beneficio en la entidad socio por la liquidación de la entidad filial, está podría estar exenta[2] si se reúnen los requisitos del articulo 21 de la Ley del Impuesto sobre Sociedades, esto son, de forma resumida:

- Que el porcentaje de participación, directa o indirecta, en la filial, sea al menos, del 5%.

- Que dicha participación se hubiese poseído de manera ininterrumpida durante el año anterior al día de la liquidación

- Y, si se trata de participaciones en entidades no residentes, que la entidad participada haya estado sujeta y no exenta por un impuesto análogo al Impuesto sobre Sociedades a un tipo nominal de, al menos, el 10%.

Y, en caso de que se produzca una pérdida al liquidar la filial, el artículo 21.8 de la Ley del Impuesto expresamente habilita la deducibilidad fiscal de esa renta negativa cuando se produzca por la liquidación de la entidad.

“Serán fiscalmente deducibles las rentas negativas generadas en caso de extinción de la entidad participada, salvo que la misma sea consecuencia de una operación de reestructuración.”

IIVTNU o plusvalía municipal

Por último, no debemos olvidar que si con motivo de la liquidación de la entidad y adjudicación de bienes y derecho a los socios, se produce la transmisión de inmuebles, se podría devengar el impuesto de incremento de valor de los terrenos de naturaleza urbana (IIVTNU) o también conocido como plusvalía municipal. Dicho tributo debería ser satisfecho por la entidad liquidada en calidad de sujeto transmitente.

Si necesitas asesoramiento legal para la liquidación de tu empresa o cualquier cuestión tributaria, no dudes en contactar con un abogado tributario Málaga para una atención especializada en derecho empresarial. También ofrecemos servicios en herencias y planificación sucesoria con un abogado herencias Marbella y asesoría en materia tributaria con un abogado fiscal Marbella, para garantizar que todas tus operaciones cumplen con la normativa vigente y optimizar tu carga fiscal.

Conclusiones

Tal y como hemos comentado, la liquidación de una empresa puede dar lugar a diversos tributos, lo que puede suponer una importante carga fiscal que se debe tener en cuenta. Es por este motivo, que siempre recomendamos que llevéis a cabo un análisis fiscal previo para evitar riesgos innecesarios y minorar, si es posible, la cuota tributaria a pagar.

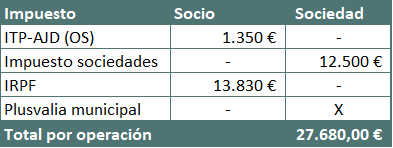

Como ejemplo final y a modo resumen de lo analizado:

Supongamos una entidad X que fue constituida por una persona física con un capital social de 70.000 euros.

La entidad tiene registrado en su activo un inmueble por valor de 60.000 euros, pero cuyo valor real actual es de 140.000 € y un efectivo de 5.000 euros. Aparte, la entidad dispone de 30.000 euros de bases imponibles negativas pendientes de aplicar.

Si el socio decide liquidar la entidad los impuestos que resultarían serían los siguientes:

1- IS – Revalorización de activos: La sociedad X debe actualizar el valor del inmueble a 130.000 euros por lo que registrará un beneficio de 80.000 €. Como tiene bases negativas pendientes de aplicar por 30.000 €, resultará una base tributable de 50.000 €, que al tipo del 25% resultará una cuota tributaria de 12.500 €

2 -Operaciones societarias: El socio persona física que recibirá un inmueble por 130.000 euros y efectivo por 5.000 €, deberá pagar una cantidad en concepto del impuesto de OS de 1.350 € (1% del valor real de los bienes y derechos recibidos)

3 – Ganancia patrimonial en IRPF – El socio aportó en su día 70.000 € y al liquidar la sociedad X recibe 135.000 € por lo que se determina una ganancia patrimonial de 65.000 €. De acuerdo a los tipos impositivos vigentes, resultaría una cuota tributaria de 13.830 €

4 – Plusvalía municipal – y, adicionalmente, se devengaría este tributo a pagar por la sociedad liquidada transmitente.

Notas:

[1] Dicha limitación asciende al 50% cuando el importe neto de cifra de negocios sea al menos de 20 millones de euros, pero inferior a 60 millones de euros. Y, por encima de 60 millones de euros de cifra de negocios, el limite se fija en 25%, si bien siempre con el importe mínimo de 1 millón de euros. (DA 15º)

[2] Desde el 1/1/2021 se aplica un 5% de gastos de gestión, por lo que la exención, a efectos prácticos, es del 95%.